中国勘察设计协会主管主办

中国勘察设计协会主管主办

商务部国际贸易经济合作研究院 宋琍琍

由于新冠肺炎疫情的严重冲击,全球经济总产值在2020年下降3.2个百分点,然而据2021年ENR全球工程设计企业150强数据显示:全球工程设计市场并未因新冠肺炎疫情影响而萎缩,实现了1.5%的增长。随着相当数量发展中国家城市化、工业化进程的加速发展,全球工程建设的规模逐年扩大,全球工程设计的市场需求也水涨船高。国际货币基金组织2021年7月发布的《世界经济展望报告》预计:全球经济将在2021年增长6.0%,在2022年增长4.9%,全球工程建设也将实现较快增长,中国企业将面临难得的发展机遇。2020年,中国企业虽然在全球工程设计市场取得较好成绩,榜单前3名占据2席,23家上榜企业数量仅次于美国,企业全球收入占150强总收入的27.7%,各梯队企业大多实现了名次的提升,新增4家上榜企业,实现了全球收入数额和占比的双增长,在电力、交通运输和房屋建筑领域的竞争力相对较高,但中国企业在国外市场运营中仍存在国际化水平较低、核心竞争力不强、涉足领域单一等问题,这就需要加强国际合作,增强综合竞争实力,提高国际化、专业化水平,高质量“走出去”。基于此,本文对近年来和2021年ENR全球工程设计企业150强数据进行对比和分析,以期为中国企业高质量“走出去”提供指引和参考。

总体趋势

由于各国对基础设施建设推动经济增长意义的重视程度逐年增加,全球工程设计市场总体规模呈温和增长态势。随着人类环保意识的增强,尤其是近年来极端天气气候事件频发,可再生能源的开发利用将成为各国推动经济可持续发展的重要抓手,也将推动电力、水利、废物处理等领域设计市场的转型升级。

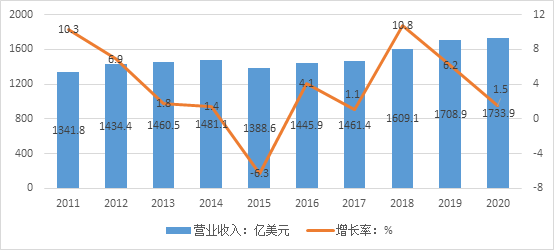

收入规模总体稳定。2011年–2020年,全球工程设计企业150强营业收入从2011年的1341.8亿美元增长至2020年的1733.9亿美元,年均增幅2.9%。从增长率看,除2015年探底,出现负增长外,其余年份均保持微幅增长态势,2011年和2018年增长率达到两位数,分别是10.3%和10.8%(图1)。

图1 2011年–2020年ENR全球工程设计企业150强

全球市场营业收入变化情况(数据来源:ENR,下同)

国内市场仍占优势。从全球工程设计企业150强国际市场营业收入和全球市场营业收入的对比来看,150强企业从国内工程设计市场获得的收入仍高于国际市场。2020年,150强企业国际市场营业收入占全球市场营业收入的36.8%。阿联酋DAR(排名第23位)和英国PETROFAC(排名第83位)两家公司国际市场营业收入占比则达到100%。

2021年ENR全球工程设计企业

150强总体分析

上榜国家及公司数量分析

2021年ENR全球工程设计企业150强企业分属于23个国家,美国、中国和日本上榜企业数量分居前三,其中美国68家、中国23家、日本7家。此外,法国和澳大利亚各6家企业上榜,西班牙5家,英国、加拿大、韩国为4家,意大利和荷兰各3家,德国、丹麦等5个国家各2家,印度、新西兰等7个国家各1家(表1)。

表1 2021年ENR全球工程设计企业

150强国家分布情况(单位:家)

序号 | 国家 | 公司 数量 | 序号 | 国家 | 公司 数量 |

1 | 美国 | 68 | 13 | 丹麦 | 2 |

2 | 中国 | 23 | 14 | 比利时 | 2 |

3 | 日本 | 7 | 15 | 爱尔兰 | 2 |

4 | 法国 | 6 | 16 | 瑞典 | 2 |

5 | 澳大利亚 | 6 | 17 | 印度 | 1 |

6 | 西班牙 | 5 | 18 | 新西兰 | 1 |

7 | 英国 | 4 | 19 | 新加坡 | 1 |

8 | 加拿大 | 4 | 20 | 俄罗斯 | 1 |

9 | 韩国 | 4 | 21 | 阿联酋 | 1 |

10 | 意大利 | 3 | 22 | 沙特 | 1 |

11 | 荷兰 | 3 | 23 | 黎巴嫩 | 1 |

12 | 德国 | 2 | —— | ||

全球收入与国际收入分析

从全球收入来看,23个国家中,美国、中国和加拿大的企业全球营业收入分列前三且都超过100亿美元,3个国家企业的全球收入占150强企业全球总收入比值高达70.7%,美国企业的全球收入占比达到34.8%,中国和加拿大企业全球收入占比分别为27.7%和8.2%。澳大利亚、英国等12个国家的企业全球收入在10亿–90亿美元之间,其全球收入和占比达到26.9%。比利时、印度等8个国家的企业全球收入在1亿–10亿美元之间(表2)。

表2 2021年ENR全球工程设计企业

150强全球收入情况(单位:亿美元)

排序 | 国家 | 全球 收入 | 排序 | 国家 | 全球 收入 |

1 | 美国 | 602.8 | 13 | 韩国 | 15.5 |

2 | 中国 | 480.8 | 14 | 新加坡 | 11.4 |

3 | 加拿大 | 142.0 | 15 | 意大利 | 11.2 |

4 | 澳大利亚 | 88.4 | 16 | 比利时 | 9.7 |

5 | 英国 | 87.5 | 17 | 印度 | 9.0 |

6 | 荷兰 | 60.2 | 18 | 爱尔兰 | 5.7 |

7 | 瑞典 | 44.2 | 19 | 德国 | 4.8 |

8 | 法国 | 39.3 | 20 | 黎巴嫩 | 3.9 |

9 | 日本 | 33.1 | 21 | 新西兰 | 3.8 |

10 | 丹麦 | 29.3 | 22 | 俄罗斯 | 2.3 |

11 | 西班牙 | 28.3 | 23 | 沙特 | 2.2 |

12 | 阿联酋 | 18.6 | —— | ||

从国际收入来看,23个国家中,美国、加拿大和英国企业的国际收入分列前三位,占150强企业总收入的51.2%;美国和加拿大企业的收入超过100亿美元,英国企业国际收入为64.2亿美元。澳大利亚、荷兰等11个国家企业的国际收入在10亿–90亿美元之间,国际收入之和占比为44.3%。印度、比利时等9个国家企业的国际收入在1亿–10亿美元之间(表3)。从国际收入占全球总收入来看,阿联酋企业全部收入来自于国际市场;黎巴嫩、荷兰、西班牙和加拿大4国企业的国际收入占全球收入比重超过80%;印度、英国等11国企业国际收入占比在50%–79%之间;韩国、新西兰等7国企业国际收入占比低于35%,其中,中国企业国际收入占比仅为7.6%,俄罗斯企业所有的收入都来自于本国内,中国企业的国际化率有待提高。

表3 2021年ENR全球工程设计企业

150强分属国家国际收入情况

排序 | 国家 | 国际收入 (亿美元) | 国际收入占全球收入比重(%) |

1 | 美国 | 148.1 | 24.6 |

2 | 加拿大 | 113.6 | 80.0 |

3 | 英国 | 64.6 | 73.9 |

4 | 澳大利亚 | 62,7 | 70.9 |

5 | 荷兰 | 50.8 | 84.4 |

6 | 中国 | 36.8 | 7.6 |

7 | 瑞典 | 25.2 | 57.1 |

8 | 西班牙 | 23.0 | 81.2 |

9 | 丹麦 | 21.6 | 73.7 |

10 | 法国 | 20.5 | 52.1 |

11 | 阿联酋 | 18.6 | 100 |

12 | 日本 | 8.7 | 26.3 |

13 | 意大利 | 7.6 | 67.4 |

14 | 新加坡 | 7.1 | 62.3 |

15 | 印度 | 6.8 | 75.1 |

16 | 比利时 | 6.6 | 68.5 |

17 | 韩国 | 5.0 | 32.3 |

18 | 黎巴嫩 | 3.7 | 94.4 |

19 | 爱尔兰 | 3.5 | 60.5 |

20 | 德国 | 2.6 | 53.6 |

21 | 新西兰 | 1.1 | 27.8 |

22 | 沙特 | 0.6 | 26.5 |

23 | 俄罗斯 | 0 | 0 |

排名变化分析

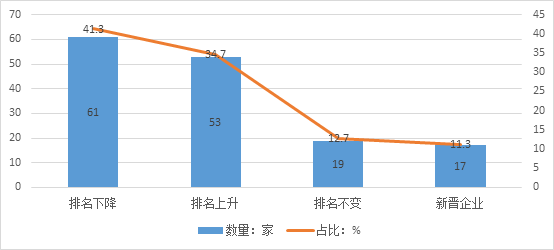

2021年ENR全球工程设计企业150强排名发生变化的企业有131家,分属21个国家,其中,61家排名下降、53家排名上升、19家排名不变、17家新晋上榜(图2)。美国排名上升的企业最多,有21家,其次是中国11家、法国4家。排名下降企业最多的国家也是美国,有31家,其次是中国6家、荷兰3家。19家排名未变的企业分别来自美国(10家)、中国(2家)、日本(2家)、澳大利亚等8个国家;新晋上榜的企业来自美国(6家)、中国(4家)、日本(2家)、德国(1家)等8个国家。

图2 2021年ENR全球工程设计企业

150强企业排名变化情况

排名上升的企业中,提升幅度排名前三的分别是美国KLEINFELDER,提升25位,从第120名提升至95名;美国WOOLPERT提升21位,从第136名提升至115名;爱尔兰DPS提升15位,从第135名提升至120名。此外,美国KIEWIT、西班牙TECNICA Y PROYECTOS SA(TYPSA)和华设设计集团股份有限公司名次提升都超过10位,美国KIEWIT从第53名提升至40名,西班牙TECNICA Y PROYECTOS SA(TYPSA),从第113名提升至101名,华设设计集团股份有限公司从第62名提升至52名。

排名下降的企业中,后退幅度排名前三的分别是美国S&B ENGINEERS AND CONSTRUCTORS后退38位,从第54名后退至92名;俄罗斯SC MOSINZHPROEKT后退34位,从第104名后退至138名;比利时TPF SA后退20位,从第112名后退至132名。此外,美国SMITH(从第104名后退至138名)、中国冶金科工集团有限公司(从第50名后退至63名)和英国PETROFAC(从第71名后退至83名)等10家企业名次后退处于10–17位之间。

行业结构分析

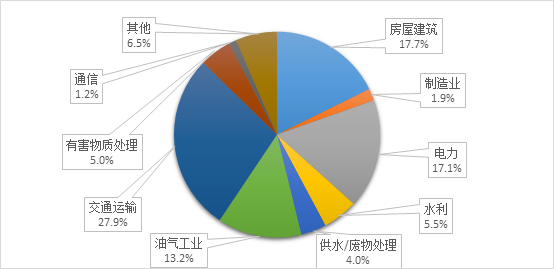

传统优势领域占比微幅变化,交通运输、房屋建筑、油气工业和电力是全球工程设计市场需求最大的四个行业。2019年,四大主要行业占比之和为77.3%,2020年这一比值下降为76.9%。交通运输业仍然位居四大行业之首,2020年占比达到27.9%;油气工业占比降幅最大,减少3.5个百分点;房屋建筑领域下降0.2个百分点;电力和交通运输占比分别提高1.2和1.1个百分点。供水/废物处理以及其他领域的占比略有增长(图3)。

图3 2021年ENR全球工程设计企业150强领域分布情况

前20强企业分析

分属国家不变。前20强企业与2020年榜单前20强企业基本相同,企业所属国家、数量、收入占比等也基本维持原有状况,除2020年榜单第12名的美国KBR未出现以及美国FLUOR新晋上榜外,其余18家企业只是具体位次发生变化。前20强来自7个国家,中国和美国均有5家企业上榜,英国和加拿大分别有3家企业上榜,瑞典2家企业上,澳大利亚、荷兰分别有1家企业上榜(表4)。

表4 2021年ENR全球工程设计企业

20强分属国家及排名变化情况(单位:家)

国家 | 企业数量 | 排名上升 | 排名不变 | 排名下降 | |

1 | 中国 | 5 | 3 | 2 | 0 |

2 | 美国 | 5 | 1 | 2 | 2 |

3 | 英国 | 3 | 1 | 1 | 1 |

4 | 加拿大 | 3 | 2 | 0 | 1 |

5 | 澳大利亚 | 1 | 1 | 0 | 0 |

6 | 瑞典 | 2 | 1 | 0 | 1 |

7 | 荷兰 | 1 | 0 | 0 | 1 |

排名变化较大。排名变化最大的分别是:英国WOOD下降5位,从第4名后退至第9名;瑞典AFRY下降3位,从第17名后退至第20名。排名提升2位的有3家企业,分别是中国能源建设集团有限公司(从第5名后上升第3名),加拿大SNC-LAVALIN(从第10名后上升第8名),瑞典SWECO(从第19名后上升第17名)。排名后退2位的是荷兰ARCADIS,从第9名后退至第11名。中国交通建设股份有限公司和中国中铁股份有限公司、加拿大WSP、澳大利亚WORLEY以及英国ARUP排名均上升1位。美国AECOM和HDR以及加拿大STANTEC排名均后退1位。中国电力建设集团有限公司(第1名)和中国铁建股份有限公司(第14名)、美国JACOBS(第2名)和TETRA TECH(第13名)以及英国MOTT MACDONALD(第18名)名次保持不变。除中国和澳大利亚没有企业排名后退外,其余各国均有企业排名后退(表5)。

表5 2021年ENR全球工程设计企业20强排名情况

2021年 | 2020年 | 公司 | 国家 |

1 | 1 | 中国电力建设集团有限公司 | 中国 |

2 | 2 | JACOBS, Dallas, Texas, U.S.A.† | 美国 |

3 | 5 | 中国能源建设集团有限公司 | 中国 |

4 | 3 | AECOM, Los Angeles, Calif., U.S.A. | 美国 |

5 | 6 | 中国交通建设股份有限公司 | 中国 |

6 | 7 | WSP GLOBAL INC., Montreal, Quebec, Canada† | 加拿大 |

7 | 8 | WORLEY LTD., North Sydney, New South Wales, Australia | 澳大利亚 |

8 | 10 | SNC-LAVALIN INC., Montreal, Quebec, Canada† | 加拿大 |

9 | 4 | WOOD, Aberdeen, Scotland, U.K. | 英国 |

10 | * | FLUOR, Irving, Texas, U.S.A.† | 美国 |

11 | 9 | ARCADIS NV, Amsterdam, Netherlands† | 荷兰 |

12 | 11 | STANTEC INC., Edmonton, Alberta, Canada† | 加拿大 |

13 | 13 | TETRA TECH INC., Pasadena, Calif., U.S.A. | 美国 |

14 | 14 | 中国铁建股份有限公司 | 中国 |

15 | 16 | 中国中铁股份有限公司 | 中国 |

16 | 15 | HDR, Omaha, Neb., U.S.A.† | 美国 |

17 | 19 | SWECO, Stockholm, Sweden | 瑞典 |

18 | 18 | MOTT MACDONALD, Croydon, England, U.K.† | 英国 |

19 | 20 | ARUP GROUP LTD., London, England, U.K.† | 英国 |

20 | 17 | AFRY, Stockholm, Sweden | 瑞典 |

*表示2021年新入选企业

收入增减不一。除新晋上榜的美国FLUOR因无2019年数据无法对比外,其余19家企业有12家企业全球收入增加,7家企业全球收入减少。收入增加的12家企业平均增长7%,增长最多的前三位分别是排名第3位的中国能源建设集团有限公司(增长25.7%)、排名第1位的中国电力建设集团有限公司(增长21.7%)和排名第15位的中国中铁股份有限公司(增长7.6%),排名第5位的中国交通建设股份有限公司全球收入增长6.5%,排名第2位的美国JACOBS全球收入增长5.3%,说明排名前20位的中国工程设计企业在2020年整体收入全面上升,发展稳健。收入减少的7家公司平均降幅为10.8%,下降最多的前三位分别是排名第9位的英国WOOD(下降48.8%)、排名第7位的澳大利亚WORLEY(下降6.5%)和排名第12位的加拿大STANTEC(下降6.3%),排名第13位的美国TETRA TECH和排名第20位的瑞典AFRY全球收入分别下降6.3%和4%,说明排名前20位的外国工程设计企业2020年市场业务受到一定冲击,收入减少(表6)。

表6 2021年ENR全球工程设计企业

20强全球收入变化情况(单位:亿美元)

序号 | 公司 | 国家 | 2020年 | 2019年 | 增幅(%) |

1 | 中国电力建设集团有限公司 | 中国 | 132 | 108.5 | 21.7 |

2 | JACOBS | 美国 | 101.9 | 96.8 | 5.3 |

3 | 中国能源建设集团有限公司 | 中国 | 92.5 | 73.6 | 25.7 |

4 | AECOM | 美国 | 78.6 | 79.7 | -1.4 |

5 | 中国交通建设股份有限公司 | 中国 | 61 | 57.3 | 6.5 |

6 | WSP | 加拿大 | 55.1 | 54.4 | 1.3 |

7 | WORLEY | 澳大利亚 | 46.2 | 49.4 | -6.5 |

8 | SNC-LAVALIN | 加拿大 | 40.1 | 38.5 | 4.2 |

9 | WOOD | 英国 | 39 | 76.2 | -48.8 |

10 | FLUOR | 美国 | 38.8 | —— | —— |

11 | ARCADIS | 荷兰 | 37.7 | 38.9 | -3.1 |

12 | STANTEC | 加拿大 | 32.6 | 34.8 | -6.3 |

13 | TETRA TECH | 美国 | 30 | 31.8 | -5.7 |

14 | 中国铁建股份有限公司 | 中国 | 26.8 | 26.2 | 2.3 |

15 | 中国中铁股份有限公司 | 中国 | 24.2 | 22.5 | 7.6 |

16 | HDR | 美国 | 23.6 | 23.2 | 1.7 |

17 | SWECO | 瑞典 | 22.7 | 21.8 | 4.1 |

18 | MOTT MACDONALD | 英国 | 22.4 | 22.1 | 1.4 |

19 | ARUP | 英国 | 21.9 | 21.4 | 2.3 |

20 | AFRY | 瑞典 | 21.5 | 22.4 | -4 |

*表示2021年新入选企业

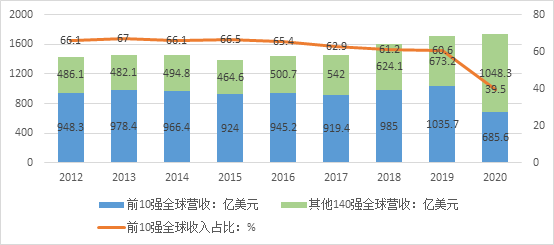

市场集中度发生变化。前20强企业全球收入总和948.8亿美元,占150强企业全球总收入的比重为54.7%,比2019年前20强企业全球收入占比提升0.2个百分点,即占榜单13.3%数量的企业占据了超过一半的全球收入(图4)。如果对比前10强企业的全球收入,则会发现其市场集中度发生了一定变化。2020年前10强与其他140强全球收入所占比重,与此前各年度的占比发生置换。此前各年度,前10强全球收入占比均在60%以上,而2020年前10强全球收入占比不到40%。

图4 2021年ENR全球工程设计企业

前10强及其他140企业全球收入情况

美国和中国企业占优的领域最多。前20强企业在房屋建筑、电力、交通运输等9个主要领域中各有比较优势,中国前20强的5家企业占据房屋建筑、电力和交通运输3个领域的优势,美国企业则占据了油气工业、水利、制造业等其他6个领域的比较优势。美国在房屋建筑、交通运输领域仅次于中国,中国在水利和供水/废物处理方面仅次于美国,加拿大在电力、有害物质处理和通信3个领域仅次于美国,瑞典在制造业具有相对优势(表7)。

表7 20强主要领域排名情况

国家 | 房屋 建筑 | 电力 | 交通 运输 | 油气 工业 | 水利 | 制造业 | 供水/废物处理 | 有害物处理 | 通信 |

中国 | 1 | 1 | 1 | 7 | 2 | 6 | 2 | —— | —— |

美国 | 2 | 3 | 2 | 1 | 1 | 1 | 1 | 1 | 1 |

英国 | 6 | 5 | 4 | 2 | 4 | 3 | 4 | 3 | 3 |

加拿大 | 3 | 2 | 3 | 4 | 3 | 5 | 3 | 2 | 2 |

澳大利亚 | —— | 6 | 7 | 3 | 7 | —— | —— | —— | —— |

瑞典 | 4 | 4 | 5 | 5 | 6 | 2 | 5 | —— | 4 |

荷兰 | 5 | 7 | 6 | 6 | 5 | 4 | —— | 4 | —— |

——表示企业未涉及相关行业

2021年ENR全球工程设计企业

150强中国企业数据分析

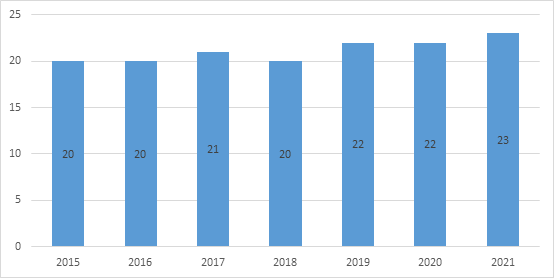

上榜企业数量基本稳定

2015年以来,中国上榜企业数量基本维持在20家以上,2021年达到23家(图5),说明面对新冠肺炎疫情的冲击,国内各行业、各方面在做好抗疫防疫的同时,迅速恢复生产生活的各项举措,以及中国企业积极利用在线办公、云上交流等新业态新模式的优势,在全球工程设计市场的业务承受住了各种考验。

图5 2015年–2021年中国企业上榜数量

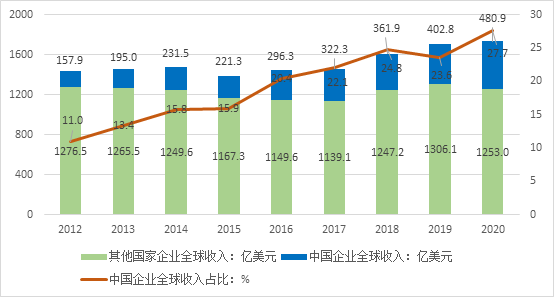

全球收入额和占比双增长

近年来,中国工程设计企业的全球收入逐年增加,占比基本保持着逐年递增的趋势。从收入数值来看,2020年达到480.9亿美元,比2019年增加78.1亿美元,是2012年的3倍多,年均增速达到14.9%。从收入占比来看,除2019年比2018年减少1.2个百分点外,其余各年度均保持增长态势,2020年实现27.7%的增长,比2019年增长4.1个百分点(图6)。

图6 2012年–2021年中国企业上榜全球收入及占比情况

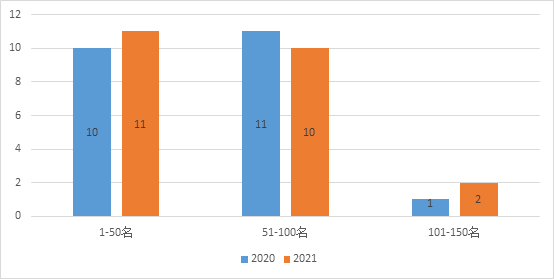

各区间段排名基本都有所上升

2021年ENR全球工程设计企业150强榜单中,11家中国企业位居1–50名区间,比2020年增加1家;1–10名区间有2家企业名次提前,分别是中国能源建设集团有限公司从第5名上升至第3名,中国交通建设股份有限公司从第6名上升至第5名。8家中国企业位居11–50名区间,比2020年增加2家新晋上榜企业,分别是中国化工集团有限公司(第24名)和湖南省建筑工程集团总公司(第44名);有4家企业名次提前,中国石化工程建设有限公司提升最快,从第47名上升至第38名,上升9位;其余3家分别是中国中铁股份有限公司从第16名上升至第15名,中国建筑集团有限公司从第30名上升至第27名,中国机械工业集团有限公司从第49名上升至第46名。51–100名区间有10家企业,比2020年减少1家;有2家新晋上榜企业,分别是中国石油工程建设有限公司(第58名)和北京市建筑设计研究院有限公司(第86名);5家企业排名上升,华设设计集团股份有限公司提升最快,从第62名上升至第52名,上升10位;其余4家分别是华东建筑集团股份有限公司从第61名上升至第57名,同济大学建筑设计研究院(集团)有限公司从第65名上升至第59名,CCDI悉地国际从第84名上升至第77名,长江设计集团有限公司从第85名上升至第84名。101–150名区间有2家企业排名下降,但仍处于这一区间的靠前位置;中铝国际工程股份有限公司从第93名后退至第105名,上海城建(集团)公司从第105名后退至第110名(图7)。

图7 2020年–2021年中国企业排名区间分布情况

国际化水平有待提高

1–50名区间的企业,全球收入超过100亿美元的仅有1家,即居首的中国电力建设集团有限公司,其次是中国能源建设集团有限公司92.5亿美元,之后9家企业全球收入在9亿–62亿美元之间。51–100名区间的企业,全球收入在4亿–9亿美元之间,7亿美元左右的有5家企业。101–150名区间的2家企业,收入约3亿美元。只有中国电力建设集团有限公司国际市场收入超过10亿美元,达到13亿美元,其余各家企业国际收入均低于10亿美元;从国际市场收入占全球收入比重来看,23家企业中仅有4家占比超过10%,并且只有中国石油工程建设有限公司1家企业占比超过20%,达到27.4%;其余各家分别是中国化工集团有限公司收入占比19.9%,中国机械工业集团有限公司14.1%和苏交科集团股份有限公司11.7%。中国工程设计企业的主要收入来自于国内市场,在国际市场份额的争夺中仍需提高综合竞争实力,提高国际化水平(表8)。

表8 中国企业排名和收入情况

2021年 | 2020年 | 公司 | 全球收入 | 国际收入 |

1 | 1 | 中国电力建设集团有限公司 | 132.0 | 13.0 |

3 | 5 | 中国能源建设集团有限公司 | 92.5 | 6.3 |

5 | 6 | 中国交通建设股份有限公司 | 61.0 | 4.5 |

14 | 14 | 中国铁建股份有限公司 | 26.8 | 1.3 |

15 | 16 | 中国中铁股份有限公司 | 24.2 | 0.8 |

24 | * | 中国化工集团有限公司 | 18.6 | 3.7 |

27 | 30 | 中国建筑集团有限公司 | 15.4 | 0.2 |

38 | 47 | 中国石化工程建设有限公司 | 10.9 | 0.8 |

42 | 41 | 中国铁路设计集团有限公司 | 10.3 | 0.6 |

44 | * | 湖南省建筑工程集团总公司 | 10.0 | 0 |

46 | 49 | 中国机械工业集团有限公司 | 9.2 | 1.3 |

52 | 62 | 华设设计集团股份有限公司 | 8.4 | 0 |

56 | 55 | 苏交科集团股份有限公司 | 7.7 | 0.9 |

57 | 61 | 华东建筑集团股份有限公司 | 7.7 | 0.4 |

58 | * | 中国石油工程建设有限公司 | 7.3 | 2.0 |

59 | 65 | 同济大学建筑设计研究院(集团)有限公司 | 7.3 | 0 |

63 | 50 | 中国冶金科工集团有限公司 | 7.1 | 0.3 |

68 | 66 | 北京城建设计发展集团股份有限公司 | 6.0 | 0.1 |

77 | 84 | CCDI悉地国际 | 4.6 | 0.3 |

84 | 85 | 长江设计集团有限公司 | 4.1 | 0.3 |

86 | * | 北京市建筑设计研究院有限公司 | 4.0 | 0.1 |

105 | 93 | 中铝国际工程股份有限公司 | 3.2 | 0.1 |

110 | 105 | 上海城建(集团)公司 | 3.0 | 0 |

*表示2021年新入选企业

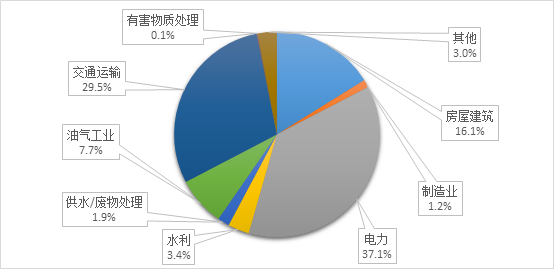

行业分布高度集中

市场竞争激烈。2020年,在中国工程设计类企业全球收入中,占比前4位的分别是电力、交通运输、房屋建筑和油气工业,4个行业占比之和高达90.4%。有7家企业涉及电力行业,占比和为37.1%;19家企业涉及交通运输业,占比和29.5%;16家企业涉及房屋建筑行业,占比和为16.1%;9家企业涉及油气工业,占比和为7.7%。数据显示,中国工程设计企业的行业集中度相当高,尤其是房屋建筑行业,16家企业争夺中国企业全球收入仅16.1%的市场份额;其次是交通运输行业,19家企业瓜分中国企业全球收入近30%的市场份额。供水/废物处理以及水利两个行业的竞争也非常激烈,都是9家企业分别争夺全球收入仅1.9%(供水/废物处理)和3.4%(水利)的市场份额(图8)。

图8 中国企业领域分布情况

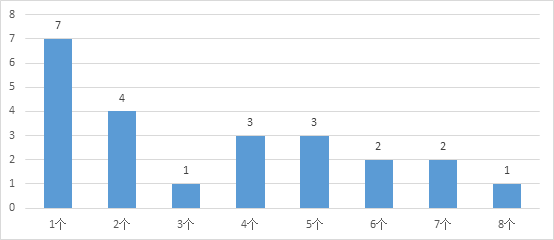

领域分布较为多元。23家上榜的中国企业中,仅有1家涉及8个领域,即中国机械工业集团有限公司,其涉足除有害物质处理外的电力、交通运输、房屋建筑等8个主要领域。涉足7个领域的有2家公司,分别是中国建筑集团有限公司(未涉及通信和有害物质处理)和中国化工集团有限公司(未涉及通信和制造业)。同济大学建筑设计研究院(集团)有限公司和中国冶金科工集团有限公司涉及6个领域,华设设计集团股份有限公司、长江设计集团有限公司、中国能源建设集团有限公司等涉及5个领域。此外,中国交通建设股份有限公司、中国铁路设计集团有限公司和上海城建(集团)公司等7家公司只涉及1个领域(图9)。

图9 中国企业涉足领域情况

总结

2020年,尽管受到新冠肺炎疫情影响,全球工程设计市场仍实现1.5%的增长,达到1733.9亿美元,主要得益于各国刺激经济增长的举措和新技术的支撑。措施举措方面。在经济遭受不同程度损失的情况下,为减少停工停产带来的消极影响,各国纷纷采取措施刺激经济发展,基础设施建设和完善成为重要选项。例如,我国深入以人为核心的新型城镇化战略,推进交通、能源、水利等重大工程项目建设;美国持续推动基础设施建设计划以刺激经济;加拿大投资数亿加元进行基础设施建设;英国投资50亿英镑用于加速基础设施建设,以恢复受新冠肺炎疫情冲击的就业和经济等。新技术方面。5G商用发展迅速,技术产业能力不断提升;网络更加普及,各类社交软件层出不穷,线上沟通效率不断提高;云办公、交互视频、网上购物等新业态、新模式蓬勃发展,推动设计行业突破时间和空间限制,在很大程度上降低了因疫情导致的人员物资流动受阻等不利影响。此外,中国推动共建“一带一路”取得长足发展,央企在相关国家的重点项目并未因疫情影响停工停产,总体发展平稳,也促进了全球工程设计市场的持续发展。

2021年ENR全球工程设计企业150强榜单显示:头部企业(前20强)阵型基本稳定,只是具体排名的升降,全球收入占比超过54%,房屋建筑、交通运输等行业仍是企业收入的主要来源。中国上榜企业的数量稳中有升,前3名中榜首和第3名都是中国企业;全球收入总额和占比都实现增长,尤其是国内市场需求巨大。头部(前10强)以及11–100名区间的中国企业达到21家,且大部分排名都有所上升。企业国际收入占全球收入比重较低,国际化水平和全球竞争力有待提升。企业在国内市场所涉及的领域较为多元,除电力、交通运输、房屋建筑外,有害物质处理、供水/废物处理等都有涉及,但在国外市场上,有害物质处理、通信、制造以及供水/废物处理等竞争力有限,盈利能力也相对缺乏。交通运输、房屋建筑、油气工业、水利等领域形成多家企业争夺有限市场份额的局面,竞争度高,这就需要中国企业提高国际化、专业化水平,加强跨界合作,不断提高综合竞争实力,高质量“走出去”。(本文作者宋琍琍为商务部国际贸易经济合作研究院“一带一路”经贸合作研究所国际交流处副处长)